Keturi finansiniai dalykai, kuriais reikia pasirūpinti prieš kelionę

Kelionėms įprastai ruošiamės iš anksto: pasidomime lankomų šalių kultūra, klimatu, žymiomis vietomis, atitinkamai susidėliojame maršrutus ir garderobą. Tačiau lygiai taip pat prieš kelionę reikėtų pasirūpinti ir savo finansiniu saugumu, kad atostogų neapkartintų blokuota kortelė ar kiti finansiniai nemalonumai.

Finansiniai trikdžiai gali sugadinti geriausiai suplanuotas atostogas, todėl prieš išvykstant derėtų pasirūpinti savo finansinio saugumo priemonėmis, kurios leis keliauti ramiau ir turėti „planą B“ netikėtiems atvejams. Kelionių metu, pasikeitus aplinkai, laiko zonai, gyvenimo ritmui, žmonės dažniau paranda budrumą, gali užsimiršę palikti kortelę bankomate arba tapti ilgapirščių aukomis, todėl tokioms situacijoms geriau būti pasiruošus iš anksto.

Štai 4 patarimai, kokius finansinius namų darbus pasidaryti prieš kelionę

Į kelionę – dvi kortelės

Šių metų „Swedbank“ statistika rodo, kad gyventojai keliaudami užsienyje aktyviai naudojasi mokėjimo kortelėmis. Atsiskaitydami jomis užsienyje banko klientai per 7 šių metų mėnesius daugiausia pinigų išleido Lenkijoje (58 mln. Eur), Vokietijoje (53 mln. eurų) ir Ispanijoje (31 mln. eurų). Tuo tarpu daugiausia grynųjų iš bankomatų išsiėmė Vokietijoje (14 mln. eurų), Olandijoje (4,5 mln. eurų) ir Latvijoje (3 mln. eurų). Didžiausia klientų kelionių užsienyje aktyvumą bankas fiksuoja šiltuoju metų laikotarpiu, ypatingai liepos-rugpjūčio mėn.

Ši statistika liudija, kad kortelės dažniausiai yra pagrindinė mokėjimo priemonė keliaujant. Todėl, norint būti saugesniems, su savimi verta pasiimti bent dvi banko korteles. Jei vieną prarasite, ją skubiai blokavę galėsite naudotis kita. Patarčiau vieną kortelę nešiotis su savimi, o kitą laikyti, pavyzdžiui, saugiai viešbučio kambaryje, idealiu atveju - seife.

Kartais klientai domisi, ar nereikia bankui iš anksto pranešti apie numatomą kelionę į užsienį, kad jis neblokuotų kortelės užfiksavęs atsiskaitymą užsienyje. Tačiau to daryti nereikia, o kortelių naudojimas nebūna ribojamas, nebent kyla įtarimų dėl galimai neteisėtų operacijų.

Grynųjų – minimaliai

Apskritai, keliaujant į užsienį saugiau yra turėti mokėjimo kortelę nei vežtis grynuosius. Žinoma, reikia laikytis tam tikrų bazinių taisyklių: kartu su kortele nelaikyti užrašyto PIN kodo, kortelės sąskaitoje rekomenduojama turėti tik tiek pinigų, kiek jų gali prireikti kelionės metu, bei niekam neduoti savo kortelės.

Tiesa, vardan ramybės ir saugumo šiek tiek grynųjų turėti verta, ypač – vykstant į šalis, kuriose atsiskaitymų kortelėmis infrastruktūra mažiau išvystyta. Tokiu atveju grynuosius geriausia išsikeisti dar Lietuvoje ir turėti bent kelis šimtus eurų vietos valiuta, jei reikės mokėti už vietinį transportą, pirksite turguje, ar, galų gale, prarastumėte kortelę kelionės pradžioje. Tačiau, jei yra galimybė atsiskaityti kortele, tai yra patogiausias būdas, o valiuta konvertuosis geresniu kursu nei išsigryninus.

Beje, jeigu reikia pasiruošti kelionei vietinių pinigų, pigiau bus eurus išsigryninti ir išsikeisti Lietuvoje (nebent turite mokėjimo kortelę, kuriai netaikomas mokestis už grynųjų pinigų išėmimą užsienyje, pavyzdžiui „Swedbank“ kreditinę kortelę). Mat užsienyje gryninantis pinigus bankomate, gali tekti sumokėti papildomą mokestį, kuris gali siekti ir 6 proc. nuo bankomate išimamos sumos, arba gali būti taikomas minimalus mokestis.

Tuo tarpu išsigryninti lėšas Lietuvoje savo banko bankomate dažnai bus kelissyk pigiau, o jeigu turite paslaugų krepšelį – nemažą kiekį lėšų išsigryninsite nemokamai.

Dar vienas keliaujant užsienyje dažnai kylantis klausimas – kurią atsiskaitymo valiutą rinktis mokant kortele. Kortelių skaitytuvai paprastai siūlo pasirinkti, ar norite mokėti vietine valiuta, ar eurais.

Keliautojui paprastai siūlome rinktis atsiskaitymą vietine valiuta, nes tokiu atveju bus taikomas „Swedbank“ numatytas valiutų keitimo kursas, pridedant „Mastercard“ kortelės valiutos keitimo mokestį. Tuo metu pasirinkus atsiskaitymą eurais, vietinės valiutos pirkimas bus vykdomas prekybininko banke, to banko keitimo kursu, kuris kartais gali skirtis labai ženkliai, o galutinė suma gali nemaloniai nustebinti.

Nė iš vietos be draudimo

Dar viena rekomendacija – į užsienį nevykti be kelionių draudimo. Mat nelaimės atveju medicininės paslaugos kai kuriose šalyse gali itin paploninti pinginę.

Vien „Swedbank“ per praėjusius metus fiksavo daugiau nei 5 tūkst. draudiminių įvykių kelionių užsienyje metu, dažniausiai dėl reikalingos medicininės pagalbos sutrikus sveikatai ar susižalojus. Vidutinė draudimo suma dėl medicininės pagalbos pernai buvo virš 2,5 tūkst. eurų, sugadinto bagažo ar pavogto turto – per 700 eurų, o dėl kelionės sutrikimo – beveik 400 eurų.

Medicininės išlaidos susirgus ar patyrus traumą užsienyje gali būti itin didelės, ypač jei prireikia specialaus transportavimo. Pavyzdžiui, mūsų banko klientės sūnui susilaužius ranką būnant užsienyje, operacija kainavo 10 tūkst. eurų. Kelionių draudimas savaitei asmeniui kainuoja maždaug nuo 15 eurų, tad tikrai verta apsidrausti ir nesikliauti vien sėkme, tikintis, kad nieko blogo nenutiks.

Draudimą galima įsigyti per banką (banko klientai tą gali padaryti internetu) ir naudotis kredito kortelės suteikiama draudimo apsauga, tik reikėtų įsivertinti jos pakankamumą. Pavyzdžiui, paprasta kredito kortelė dengia iki 50 tūkst. eurų medicininės pagalbos išlaidų, tačiau nedraudžia nuo nelaimingų atsitikimų, kelionės sutrikimų, dingusio bagažo ir pan. Auksinė ir „Platinum“ kredito kortelės suteikia iki 750 tūkst. eurų sveikatos draudimą, taip pat suteikia „Kasko“ draudimą nuomojamam automobiliui, draudžia asmeninę civilinę atsakomybę, kelionės sutrikimus, bagažą, draudimo apsaugą suteikia daugiau kartu keliaujančių šeimos narių – ne tik vaikams, bet ir anūkams.

Netikėtiems atvejams – banko programėlė

Galiausiai, prieš keliaudami svetur padarykite ir dar vieną namų darbą – įsidiekite banko išmaniąją programėlę, jeigu jos dar neturite. Ši programėlė gali praversti kritinėse situacijose.

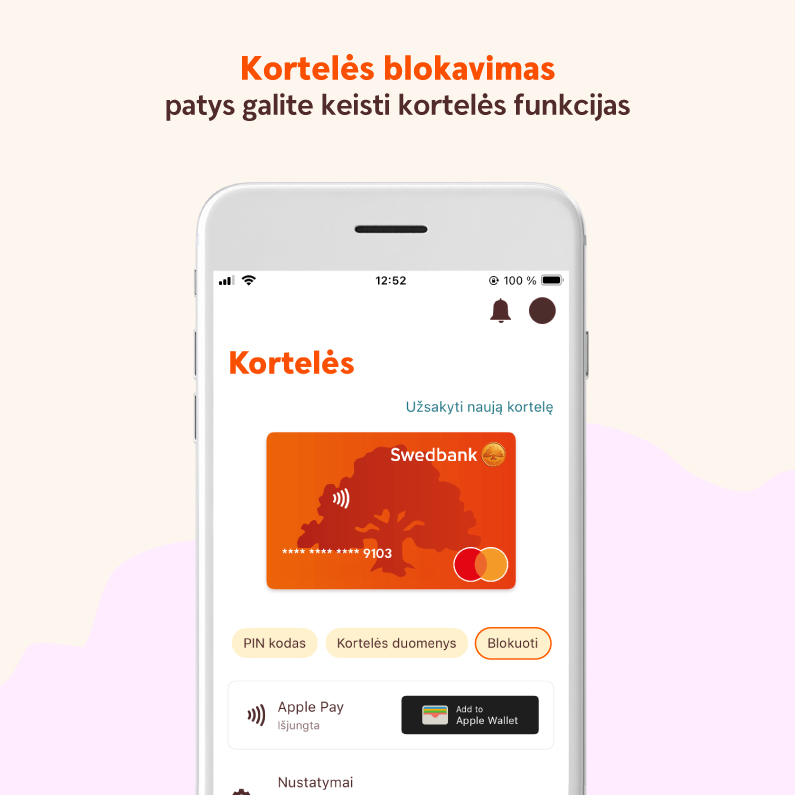

Pavyzdžiui, per „Swedbank“ programėlę galima operatyviai patiems blokuoti kortelę, ją pametus ar sąskaitoje pastebėjus įtartinus pavedimus (ar per 10 dienų nuo blokavimo kortelę atblokuoti), taip pat pasitikrinti kortelės PIN kodą, jeigu jį pamiršote. Per programėlę galima ir apsidrausti net jau būnant kelionėje. Patogumo suteiks ir tai, kad per programėlę galėsite atlikti pervedimus ar kitas finansines užduotis.

Vartotojams taip pat gali būti patogu, kad naudojantis programėle galima savo išmanųjį įrenginį saugiai paversti mokėjimo įrenginiu. Pridėjus mokėjimo kortelę prie „Apple Pay“ ar „Google Pay“ kelionėje savo kortelę galėsite palikti viešbutyje, o atsiskaityti prekybos ir paslaugų vietose – priglaudę telefoną ar kitą skaitmeninės piniginės funkciją palaikantį išmanųjį įrenginį. Tiesa, reikia turėti omenyje, kad ne Europos Sąjungos šalyse dar ne visur veikia atsiskaitymas bekontakčiu būdu.

Kartais tenka sulaukti klausimo, ar praradus telefoną reikėtų užblokuoti ir prie „Apple Pay“ ar „Google Pay“ pridėtą kortelę. Tačiau to daryti nebūtina, nes naudotis skaitmenine pinigine įmanoma tik su biometriniu patvirtinimu ar telefono prisijungimo kodu. Tad svetimiems asmenims to padaryti nepavyks.

Na ir pabaigai – gera mintis yra per savo atostogas pradėti taupyti kitoms atostogoms. Tam tikslui programėlėje yra e. taupyklės funkcija. Su ja galima nustatyti, kad kaskart atsiskaitant kortele mokėjimo suma būtų apvalinama, o skirtumas keliautų į taupomąją sąskaitą. Taip net nepajausdami galėsite sutaupyti malonumams kitoms atostogoms.