2024 m. antrojo ketvirčio Baltijos šalių akcijų apžvalga: mažiau yra daugiau

Pastaraisiais metais Baltijos šalių ekonomikos kryptys išsiskyrė. Lietuvoje ir Latvijoje infliacija sumažėjo, tačiau Estijoje ji vis dar yra didelė, daugiausia dėl padidėjusių vartotojų mokesčių. Ateityje „Swedbank“ ekonomistai tikisi, kad namų ūkių vartojimą palaikys spartus realiųjų pajamų augimas, o paklausa eksporto rinkose greičiausiai pradės atsigauti tik kitais metais. Tikėtina, kad 2025 m. ir ypač 2026 m. mažesnės palūkanos ir didesnis įperkamumas paskatins būsto rinkos atsigavimą.

Sumažėję pardavimai ir aukštų palūkanų normų įtaka

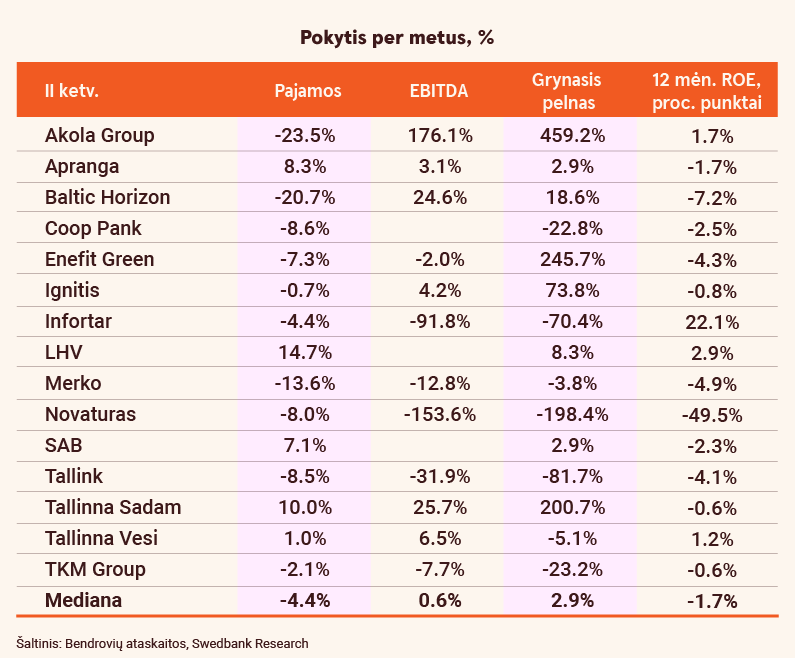

Antrąjį ketvirtį mūsų apžvelgiamų bendrovių pardavimų augimo mediana vėl tapo neigiama ir sudarė -4,4 proc. per metus, palyginti su +1,6 proc. per metus pirmąjį ketvirtį. Tuo pat metu grynojo pelno medianos pokytis antrąjį ketvirtį buvo +2,9 proc. per metus, palyginti su -4,6 proc. per metus pirmąjį ketvirtį. Išskiriame kelis pagrindinius veiksnius, darančius įtaką pelningumui šiuo laikotarpiu.

- Sumažėję pardavimai. Akivaizdžiai sumažėjusios pardavimų apimtys ir (arba) kainos (pvz.: žemės ūkio produktų, gamtinių dujų ir elektros energijos) darė neigiamą įtaką bendriems pardavimams ir pelnui bendrovėse, turinčiose didelį veiklos svertą („Baltic Horizon“, „Novaturas“, „Infortar“, „TKM Group“). Kita vertus, lankstesnę sąnaudų struktūrą turinčios bendrovės sugebėjo išvengti šio poveikio ir išlaikyti ar net padidinti pelningumą („Akola Group“, „Merko Ehitus“).

- Aukštos palūkanos. Dėl vis dar aukštų palūkanų, viena vertus, sumažėjo labai įsiskolinusių bendrovių („Baltic Horizon“, „Tallinna Vesi“) pelnas, o antra vertus, susidarė palankios sąlygos palūkanas gaunantiems skolintojams.

- Konkurencija. Galiausiai vis didėjanti konkurencija ir toliau mažino į vartotojus orientuotų bendrovių („Novaturas“, „TKM Group“) pelningumą.

Tikimės, kad trumpuoju ir vidutiniu laikotarpiu, t. y. 2024–2026 m., dauguma mūsų apžvelgiamų bendrovių (devynios iš penkiolikos) ir toliau išlaikys gerą kapitalo drausmę, t. y. mėgausis nuosavo kapitalo grąža, kuri bus artima arba net geresnė už jų atitinkamą vidurkį per pastaruosius dešimt metų.

Finansų sektorius – geriausias investicijoms

Vis dar manome, kad finansų sektorius yra geriausia vieta investuotojams, nes jis ir toliau generuoja didžiulę grąžą, t. y. 2024–2026 m. vidutinė nuosavo kapitalo grąža pasieks intervalą nuo 11 iki 19 proc.

Mūsų investavimo tezė išlieka tvirta – laipsniškas ECB palūkanų normų mažinimas paskatins aktyvesnį skolinimąsi naujiems viešosios infrastruktūros projektams ir gynybai, verslo investicijas į efektyvumą ir atsigaunančių namų ūkių skolinimąsi augant vartotojų pasitikėjimui.

Palankus vertinimas su išlygomis

Atsižvelgdami į didžiulį naujų žaliųjų pajėgumų poreikį ir palankias elektros energijos kainas (beveik 2 kartus didesnės už istorinį vidurkį), toliau palankiai vertiname regiono energetikos sektorių. Tačiau šis vertinimas turi niuansų.

Mes žavimės „Igničiu“, kuris turi viską, kas naudinga bendrovei (integruotą verslo modelį, stabilų turtą, galimą turto rotaciją). Tačiau „Enefit Green“ dėl savo gamybos profilio trumpuoju laikotarpiu vis dar patiria augimo sunkumų. Galiausiai, mes teigiamai vertiname „Infortar“, kurios pagrindinė veikla yra gamtinių dujų importas ir paskirstymas regione.

Sekasi ne vienodai

Į vartotojus orientuotame sektoriuje, kuriam atstovauja „Akola Group“, „Apranga“, „Novaturas“, „Tallink“ ir „TKM Group“, 2024 m. rezultatai kol kas skyrėsi. Tikimės, kad „Akola Group“ (dėl investicijų į maisto gamybą), „Apranga“ (dėl stabilios drabužių paklausos) ir „TKM Group“ (dėl gerai diversifikuoto verslo modelio) pasieks gerų rezultatų.

Visiškai priešingai, „Novaturas“, kurį į kampą stumia suintensyvėjusi konkurencija, šiais ir kitais metais įmonė negalės atsipūsti. Galiausiai tikimės, kad „Tallink“ ir toliau uždirbs solidžią kapitalo grąžą, nes bendrovė turi optimizuotą verslo modelį ir geba susidoroti su trumpalaikiu itin pelningų frachtavimo sutarčių praradimu.

Iššūkiai NT sektoriuje

Kalbant apie nekilnojamojo turto sektorių, kuriam atstovauja „Baltic Horizon“, „Merko Ehitus“ ir Talino uostas, turime pabrėžti, kad šis sektorius taip pat yra gana nevienalytis.

Brangus kapitalas, nors po truputį kylantis, bet vis dar mažas gyvenamosios paskirties nekilnojamojo turto įperkamumas ir sumažėję komercinio nekilnojamojo turto sandoriai daro neigiamą įtaką šio sektoriaus rezultatams.

Tačiau manome, kad „Merko“ dėl savo stipraus balanso, diversifikacijos ir lengvai pritaikomo verslo modelio yra gerai pasirengusi išgyventi galimą nuosmukį.

Rinka kantriems investuotojams

Mūsų apskaičiuotas 2024 m. kainos ir buhalterinės vertės santykis (P/B) yra 1x, t. y. apie 20 proc. diskontas, palyginti su dešimties metų vidurkiu (apie 1,25x). Taip pat vertiname, kad apskaičiuota 2024–2025 m. dividendų pajamingumo mediana yra apie 5–6 proc. Mūsų nuomone, Baltijos šalių akcijų rinka kantriems ir sumaniems investuotojams atrodo kaip niekada patraukli. Informuosime jus apie naujienas.

Investavimo naujienas sekite „Swedbank“ tinklaraščio Investavimo skiltyje.